“Bu il yanvarın 1-ə olan məlumata görə, Azərbaycanda 2 milyon 304 min 585 müştərinin kredit hesabı var. Bu isə o deməkdir ki, hər 4 nəfərdən birinin ya özünün və ya da sahibi olduğu sahibkarlıq subyektinin bank qarşısında birbaşa öhdəlikləri mövcuddur.

Bankların əsasən də devalvasiyadan əvvəl və devalvasiyalar arası dövrdə verdikləri kreditlərə görə yaranmış məsuliyyətsiz borclar ucbatından hazırda məhkəmələrdə bank-müştəri arasında mübahisələrə dair 280 min iddia qeydə alınıb. Problemləri məhkəmə müstəvisində araşdıranların sayı kredit borcu olanların 12 faizini və ya hər 8 nəfərdən 1-ni təşkil edir.

Bu iddiaların əsasən inzibati-iqtisad məhkəmələrində və rayon məhkəmələrində araşdırıldığını nəzər yetirsək, onda bəlli olacaq ki, inzibati-iqtisad məhkəmələrində bank-müştəri münasibətlərinə həsr olunmuş iddiaların sayı on minlərlə, rayon məhkəmələrində isə minlərlədir. Bu hesabdan da məhkəmə qərarlarının icrası qurumlarının sərəncamına yönələn işlərin sayı da durmadan artır”.

O vurğulayıb ki, borclarla bağlı yaranmış durumdan udan məhkəmələr və onların qərarlarının icrasına nəzarət edən orqanlar, uduzan isə banklar və onların müştərilərdir. “Belə vəziyyətin yaranması məhkəmə və hüquq xidməti xərclərini ödəyən bankların və müştərilərin məsrəflərini xeyli artırmaqdadır. Hər iki tərəfin maliyyə durumunu daha da ağırlaşdıran halların artdığı indiki şəraitdən daha çox məhkəmələr və məhkəmə qərarlarının icrası orqanları faydalanırlar. Onlar həm rəsmi və həm də qeyri-rəsmi ödənişlər hesabına bu prosesdən bəhrələnirlər. Yaranmış vəziyyətdən problemi məhkəmə müstəvisində həll olunmayan banklar və onların müştəriləri uduzurlar”.

“Ödəmə vaxtı keçmiş kreditlərin məbləği ümumi kredit portfelinin 10 faizini ötüb”

Ekspertin qeyd edir ki, Mərkəzi Bankın məlumatlarına görə, 2017-ci il fevral ayının 1-nə ölkənin bank və bank olmayan kredit təşkilatlarının kredit portfeli milli valyuta ekvivalentində 16 milyard 705 milyon 200 min manat təşkil edib, bu da ötən ilin müvfiq dövrü ilə müqayisədə 21,2 faiz azdır. “Artıq ödəmə vaxtı keçmiş kreditlərin məbləği ümumi kredit portfelinin 10 faizini ötüb. Göründüyü kimi, kredit qoyuluşlarının həcmi azalır, eləcə də kredit protfelində vaxtı keçmiş borcların payı da artır, belə olanda da məhkəmə müstəvisinə çıxarılan bank-müştəri mübahisələrinin sayı da çoxalır. Müşahidələr göstərir ki, borc probleminin məhkəmə müstəvisində kompleks həlli perspektivi yoxdur, ayrı-ayrı hallar üzrə qəbul edilən qərarlardan da bəhrələnənlər də məhkəmələr və onların qərarlarının icrasına nəzarət edən orqanlardır. Odur ki, hesab edirəm ki, bu prosesə dövlət müdaxiləsi olmalı, problemi tənzimləmək üçün uyğun hüquqi və normativ baza formalaşdırmalı, məhkəmənin düzgün və sosial cəhətdən ədalətli qərar verməsi üçün fiziki şəxslərin və fərdi sahibkarların müflis olmasına dair müvafiq qanun layihəsi qəbul edilməli və məhkəmələrdə həmin qanuna və borların təsnifatına müvafiq olaraq müştərilərə ümid və şübhəli borcları qaytarmaq üçün möhlət hüququ verməlidir”.

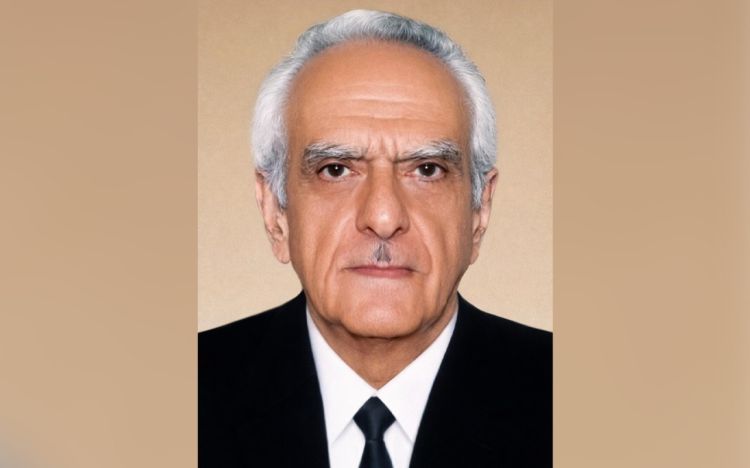

Ekspert: “Poblemli kreditlərin bir çoxu elə bank rəhbərlərinin özündən qaynaqlanır”

Bank sahəsi üzrə ekspert, hüquqşünas Əkrəm Həsənov də iqtisadçının fikirlərini bölüşür. “Həqiqətən vəziyyət belədir və bu işlərin məhkəmə perspektivi yoxdur. Məhkəmələrdə son nəticədə daha çox uduzan müştərilər yox, banklardır. Yəni hətta hansısa prosesi udsalar belə, bu qədər işi aparmaq və qalib gəldikdən sonra icrasına nail olmaq çox çətindir. Bunun üçün bankların da kifayət qədər resursu yoxdur”.

Əkrəm Həsənov Bizimyol.info saytına şərhində onu da deyib ki, “bu məsıləyə dövlət qarşımalıdır” fikri ilə razıdır. Amma problemin həllini belə görür ki, dövlət orqanları, başda da Maliyyə Bazarlarına Nəzarət Palatası bütün banklarda yoxlamalar aparmalıdır. “Araşdırılmalıdır ki, problemli kreditləri kim verib, kimə verib və hansı şərtlərlə verib. Mən özüm bankda işləmişəm və bilirəm ki, problemli kreditlərin bir çoxu elə bank rəhbərlərinin özündən qaynaqlanır. Məsələn, bank hansısa sahibkara dollarla 20 fazilə 1 milyon kredit verib, girov da götürüb. İndi də müştəri deyir ki, dollarla verə bilmirəm, imkanım çatmır və s. Yəni doğrudan da müştərinin vəziyyəti pisdir. Amma eyni bank başqa bir müştəriyə 5 milyon kredit verib, faiz dərəcəsini 8 faiz qoyub, heç girov da götürməyib.

Burada açıq-aşkardır ki, ikinci krediti ya bankın sahibi özü götürüb, yəni öz şirkətinə, yaxın adamına verib, ya da ortada rüşvət var ki, belə şərtlərlə kredit veriblər. Bu kimi halları tədqiq edərək, buna yol verənləri məsuliyyətə cəlb edərək, pulu onlardan tələb etmək lazımdır. Buna görə də problemə dövlət müdaxiləsi pul və ya söz şəklində deyil, qılınc şəklində olmalıdır. Pulun məqsədli mənimsənilməsi varsa, bu pullar alınmalıdır. Əgər hansısa sahibkar həqiqətən müflis olub, yaxud da vətəndaşın gəliri heç özünün minimal yaşayışını ödəmir, bu kreditlər bağışlanmalıdır. Əks halda, məhkəməyə müraciət etmək mənasızdır. Boş-boşuna bank da, məhkəmə də vaxt itirir. Sadəcə müflisləşmə haqqında qanuna dəyişiklik etmək və müflisləşməyə müəyyən məsuliyyət də qoyulmalıdır.

Yəni müflis olan vətəndaşın, sahibkarın adı müəyyən siyahıya daxil edilməli və internet resursuna yerləşdirilməlidir. Hamı da biləcək ki, bu adama borc vermək təhlükəlidir. Müflis olmayan, sadəcə vəziyyəti çətinləşən müştərilərə isə bu halda dövlət müəyyən kömək edə bilər. Məsələn, dollar kreditidirsə, ortalama bir kursla milli valyitaya dəyişdirilər, ortada yaranan fərqi dövlət kompensasiya edə bilər ki, bank da itirməsin. Amma bu o halda mümkündür ki, banklardan oğurlanmış böyük məbləğlər alınaraq geri qaytarılsın. Əks halda, dövlətin indi o qədər pulu da yoxdur. Dövlətin pulu həm də bizim pulumuzdur və bizdən çıxacaq” – deyə Ə.Həsənov bildirir.

1

İlham Əliyev 20 Yanvar şəhidlərinin xatirəsini yad etdi - FOTO

1004 dəfə oxunub

1

İlham Əliyev 20 Yanvar şəhidlərinin xatirəsini yad etdi - FOTO

1004 dəfə oxunub

2

Metroda ölən 41 yaşlı Cavidin - FOTOSU

967 dəfə oxunub

2

Metroda ölən 41 yaşlı Cavidin - FOTOSU

967 dəfə oxunub

3

Məşhur aktrisa bu xəstəlikdən əziyyət çəkir

959 dəfə oxunub

3

Məşhur aktrisa bu xəstəlikdən əziyyət çəkir

959 dəfə oxunub

4

Həbsdən çıxan Elşad Xose danışdı: "Ötən gün..."

957 dəfə oxunub

4

Həbsdən çıxan Elşad Xose danışdı: "Ötən gün..."

957 dəfə oxunub

5

Azərbaycanda alim vəfat etdi

935 dəfə oxunub

5

Azərbaycanda alim vəfat etdi

935 dəfə oxunub